Capital Asset Pricing Model (CAPM)

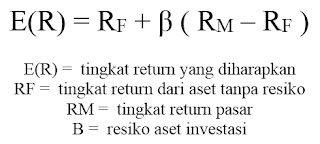

Konsep mengenai CAPM diperkenalkan oleh Sharpe (1964), Lintner (1965) dan Black (1972). Konsep ini adalah sebuah model dalam menilai sebuah aset investasi yang beresiko. Konsep ini mencoba untuk melihat hubungan antara return atas aset investasi, bukan untuk aset yang terbentuk dalam portofolio saja, melainkan lebih kepada aset secara individual, dengan resiko yang menyertainya. Model ini menyatakan bahwa nilai (return) sebuah aset adalah merupakan satu fungsi dari (1) risk-free rate (tingkat pengembalian instrumen investasi bebas resiko), (2) resiko sistematik instrumen investasi (beta) dan (3) premi terhadap resiko yang diharapkan (Keown, 2001). Pemodelan CAPM dapat dituliskan sebagai berikut:

Lewat model tersebut terlihat hubungan antara return dengan resiko di mana nilai dari return dipengaruhi oleh satu bentuk resiko yang diwakili oleh koefisien beta dan terlihat pula bahwa beta merupakan satu-satunya resiko yang berpengaruh terhadap return.

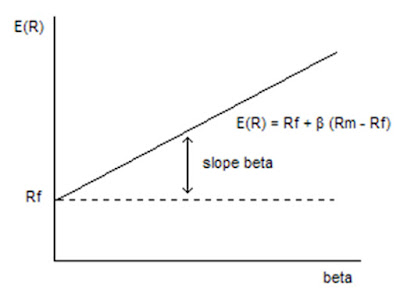

CAPM menyatakan bahwa return akan semakin besar nilainya seiring dengan semakin besarnya nilai beta investasi. Dalam grafik hubungan ini tergambarkan sebagai berikut:

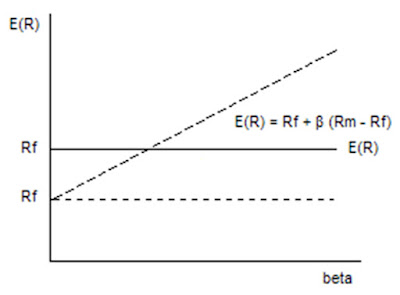

Pada grafik di atas terlihat bahwa nilai minimal dari sebuah aset investasi adalah sejumlah Rf dan nilai beta, yang dikalikan dengan nilai premi terhadap resiko, adalah kelebihan return yang mungkin didapat investor. Semakin besar nilai beta maka akan semakin besar return yang mungkin didapat. Kondisi ini berbeda dengan temuan para ahli ekonomi yang lain. Penelitian lebih lanjut terhadap kebenaran CAPM menyatakan bahwa pengaruh beta adalah flat dan nilai Rf seharusnya lebih besar dari nilai menurut konsep CAPM. Berikut grafik yang menjelaskan hal tersebut:

Grafik di atas memperlihatkan bahwa ternyata secara individu beta tidak berpengaruh terhadap return (pengaruh beta flat) namun ada variabel lain yang ternyata berpengaruh terhadap return. Kondisi ini tergambarkan lewat garis E(R) yang berada di atas nilai Rf, artinya bahwa ada variabel lain yang dapat menambahkan besarnya nilai return.

Fakta Empiris Terhadap CAPM

Seiring dengan perjalanan waktu, beberapa peneliti menemukan fakta lain berkenaan dengan kebenaran akan teori CAPM ini. Berikut tabel yang memperlihatkan beberapa nama peneliti beserta hasil temuannya:

| Peneliti | Hasil Penelitian |

| Basu (1977) | Menemukan bahwa return berkaitan dengan PER |

| di mana saham-saham dengan nilai PER yang lebih tinggi memberikan return yang lebih tinggi pula dibanding saham dengan nilai PER yang lebih rendah. | |

| Banz (1981) | Setelah return dikontrol oleh beta, saham perusahaan-perusahaan yang lebih kecil (dengan nilai size yang kecil) memiliki return yang lebih tinggi dibanding saham perusahaan-perusahaan yang lebih besar. |

| Efek dari size tidak linear, terutama untuk perusahaan yang sangat kecil. | |

| Reinganum (1981) | Setelah rata-rata return dikontrol dengan PER, perusahaan dengan size kecil secara substansial memiliki return lebih besar dibanding perusahaan dengan size yang besar. |

| Basu (1983) | Penelitian lanjutan untuk mengkonfirmasi penelitian sebelumnya bahwa setelah dikontrol oleh size, saham biasa dengan PER yang besar memiliki return lebih besar dibanding saham dengan PER yang rendah. |

| Di sisi lain, saham dengan size yang kecil memiliki return lebih tinggi dibanding saham dengan size yang besar. | |

| Brown, Kleidon & Marsh (1983) | Peusahaan-perusahaan dengan size yang kecil memiliki return lebih besar dibanding perhitungan lewat CAPM. |

| Stattman (1980) | Terdapat adanya hubungan positif antara rata-rata return untuk saham Amerika dengan rasio PBV. |

| Fama & French (1992) | Ketika portofolio saham dibentuk berdasarkan size saja, ditemukan hubungan positif antara rata-rata return dengan beta. |

| Ketika size dikontrol dengan beta, ditemukan hubungan negatif yang kuat antara rata-rata return dengan size dan tidak ada hubungan antara return dengan beta. | |

| Hubungan antara PBV dengan return adalah positif tetapi tidak dapat menggantikan posisi size dalam menilai return. | |

| Terdapat dua variabel yang dapat menjelaskan perubahan atas return; size dan PBV. | |

| Size dan PBV merupakan proksi dari resiko karena secara rasional, perbedaan dalam return rata-rata terjadi karena perbedaan resiko. | |

| Fama & French (1995) | Portofolio dengan size besar dan PBV yang rendah lebih profitable dibanding portofolio dengan size besar dan PBV yang tinggi. |

| Portofolio dengan size kecil dan PBV yang rendah lebih profitable dibanding portofolio dengan size kecil dan PBV tinggi. | |

| Portofolio dengan size kecil kurang profitable dibanding portofolio dengan size besar. |

Di Indonesia, Dewiyani (1998) mencoba untuk melakukan penelitian serupa dengan penelitian yang dilakukan oleh Fama & French. Beliau mencoba untuk menemukan hubungan antara variabel beta, P/E ratio, size, dan PBV terhadap return saham untuk periode penelitian dari Januari 1993 s/d Desember 1996.

Dalam penelitiannya tersebut, model penelitian yang digunakan Dewiyani adalah model tiga faktor yang diperkenalkan oleh Fama & french.

Hasil penelitiannya menyatakan bahwa terdapat dua variabel yang berhubungan dengan return yaitu size dan PBV di mana size berhubungan secara negatif dengan return sedangkan PBV berhubungan secara positif. Hasil ini konsisten dengan penelitian Fama & French (1992).

Dari kesemua penelitian yang telah disebutkan di atas menyatakan bahwa selain beta setidaknya ada tiga variabel lain yang berpengaruh terhadap return. Variabel tersebut adalah size, PER dan PBV. Hubungan ketiga variabel tersebut terhadap return akan dijelaskan melalui tabel berikut.

| Size | PER | PBV | ||||

| Basu (1977) | + | |||||

| Banz (1981) | - | |||||

| Reinganum (1981) | - | |||||

| Philip Brown (1983) | - | |||||

| Stattman (1980) | + | |||||

| Rosenberg (1985) | + | |||||

| Fama & French (1992) | - | + |

Tiga variabel ini beserta variabel beta akan juga dijadikan objek dalam penelitian ini. Dengan tujuan yang sama, penelitian ini mencoba untuk melihat apakah return memiliki hubungan dengan variabel-variabel tersebut untuk saham-saham yang tercatat di BEJ.

Post a Comment for "Capital Asset Pricing Model (CAPM)"